程式交易 | 如何建立你的交易策略

許多投資人都想成為程式交易操盤手,想要建立屬於自己的交易策略,大部份剛接觸程式交易的新手,會在網路搜尋各種免費的交易策略,通常會被不斷創高的績效曲線圖所吸引,雖然程式交易的成功率比主觀交易的成功率來得高,但是隨著網路的發達,很多人靠著最佳化美觀很多策略,靠著包裝及行銷在網路銷售,投資人必須要有判斷的能力。

決定交易策略類型

建立交易策略的第一步應該就是判斷該商品的型態屬於順勢、逆勢、具有波動或是盤整型商品。大部份的策略都是屬於順勢突破策略,因此如果在不具有趨勢的投資標的上,程式交易通常無法有特別突出的表現。

依商品區分:

- 指數

- 能源

- 外匯

- 農產品

- 金屬

- 債券

- 利率

- 個股

依交易週期區分:

- 日線

- 小時線

- 分線

依策略型態分:

- 順勢

- 逆勢

- 震盪

依持倉時間區分:

- 波段

- 留倉

- 高頻

依進場依據區分:

- 技術指標

- 型態

- 籌碼面

- 價格

- 價量

- 不同商品間價差

初期開發策略的重點是了解適合自己投資屬性的交易策略,必須了解自己的風險承受度、交易資金、投資期間長短,依照個人需求開發適合自己的策略。

檢視策略績效、回測和最佳化

決定好自己適合的策略類型之後,接下來便是進入回測及最佳化,了解該策略是否適合選定的商品,並檢視該策略在不同的時間週期的績效表現,尤其是在特殊事件時的執行情況,例如像08年的金融海嘯,檢視的重點包括:

- 在黑天鵝事件的最大拉回

- 該策略的最大獲利是否發生在此時

- 近期績效是否創新高

儘可能地將可能會發生過度最佳化的因子降到最低(參數不得過多、採用樣本內樣本外檢定),當使用的參數、進場條件愈多時愈有可能發生過度最佳化,未來失效的可能性愈高。

模擬上線

當策略開發完成後,不要急著放錢下去執行,可以新增一個底稿為觀察區,觀察三個月後能否持續創新高,並在此期間檢視策略執行時是否和當初開發策略的想法一致,如果三個月後能持續創高,執行上也沒有太大的問題,此時即可考慮讓策略上線。

設置策略停損點

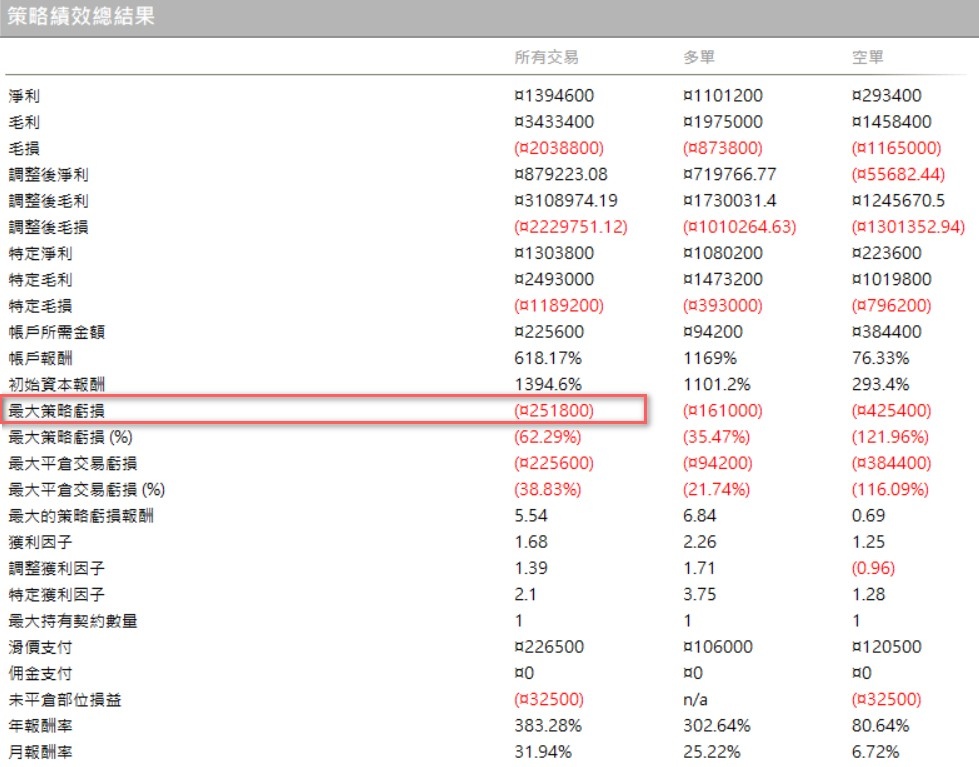

有交易系統的投資者相較於沒有交易系統的主觀交易者成功機率相對較高,1983年傳奇的商品交易員Richard Dennis親自訓練的烏龜在短短五年內就賺了1.75億美元,丹尼斯毫無疑問地證明了初學者經過訓練,也可以成功地進行交易。但任何策略都有其失效的一天,此時設定每個策略停損點就特別重要了,假設開發出來的策略最大虧損為-$250,000 ,可以此金額當作該策略的停損點,一旦跌破即應該把策略下架,永遠作最壞的打算,留得青山在不怕沒柴燒!

結論

只要你願意,你隨時都可以成為一個量化投資者,透過程式回測找出商品的交易優勢,不斷地分析、開發、優化你的交易策略,你可以在我的部落格及Youtube頻道找到相關的教學,打開通往財富自由的大門!

延伸閱讀:【突破策略怎麼寫?為什麼海龜交易員都要使用通道交易系統?】

延伸閱讀:【均線策略怎麼寫?一次告訴你四種均線運用法則!】

延伸閱讀:【5分鐘學程式】均線指標 | Multicharts教學 |程式交易

延伸閱讀:【系統交易大師艾迪塞柯塔成功的五大交易法則 |金融怪傑】

延伸閱讀:【為什麼要使用程式交易的3大理由?】

文章標籤

全站熱搜

留言列表

留言列表